您当前位置: 首页 > 资讯 > 财经·金融 > 旗滨集团研究报告 | “一体两翼”有序推进 长期成长基础筑成

“一体两翼”战略布局

巩固龙头地位

1.龙头公司持续扩张产能规模

株洲旗滨集团股份有限公司成立于2005年,通过收购原株洲玻璃厂进军玻璃行业,于2011年在上交所成功上市。2013年,旗滨集团收购浙江玻璃股份有限公司扩大了经营规模。此后,公司历经十年发展,产能规模进一步扩大,迅速成长为玻璃龙头企业。

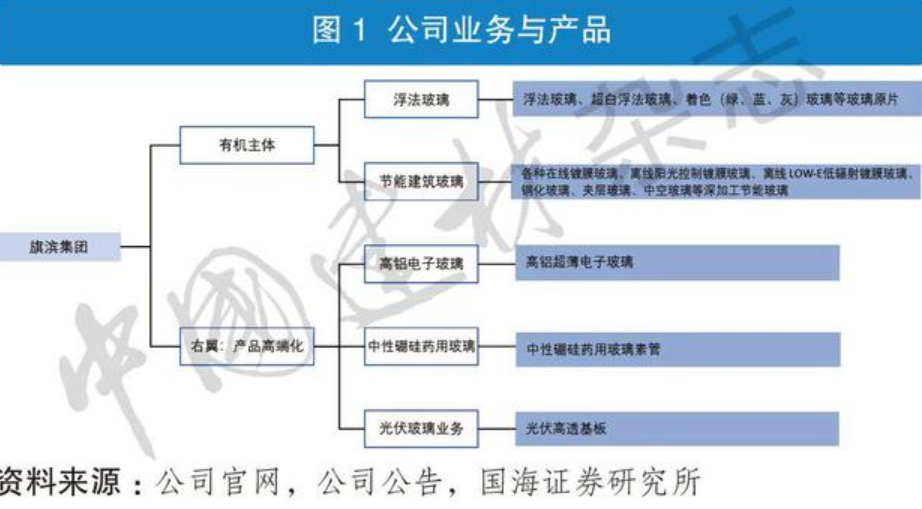

2016年以来,公司着手优化产品结构,打通浮法玻璃原片下游,进军节能建筑玻璃领域,在马来西亚及广东河源、浙江绍兴等地投产节能玻璃项目。2018年,公司布局电子玻璃产业。2019年公告《中长期发展战略规划纲要(2019—2024年)》,确定“一体两翼”战略布局,以“产品高端化”为右翼,以此为指导进一步布局药用玻璃产业。2020年,公司把握光伏行业快速发展的机遇,及时切入光伏玻璃业务领域。至此,公司形成优质浮法玻璃原片、节能建筑玻璃、高铝电子玻璃、中性硼硅药用玻璃、光伏玻璃产品结构布局。

2021年,公司共实现营业收入145.73亿元,同比增长51.12%。其中优质浮法玻璃营收占比85.22%,毛利占比87.48%;绿色建筑节能玻璃营收占总营收比例为13.95%,毛利占比11.66%。

2.兼具周期和成长,业绩屡创新高

(1)员工持股计划助力营收稳健增长

2019年以来,公司员工持股计划持续推进,目前已实施三期,参与人员逐年增加,匹配公司业务扩张,助力公司业务发展。2021年,公司分别实现营收和归母净利145.73亿元和42.34亿元,同比增长51.12%和133.38%,业绩再创新高。

(2)盈利水平行业领先逐年提升

经过2016~2019年的四年瓶颈期,公司盈利水平在中长期发展战略布局规划推动下有了明显改善,与行业其他主要公司拉开差距。公司浮法玻璃主业具有规模效应,盈利能力表现良好。2021年,公司毛利率、净利率分别为50.24%和28.97%,同比提升12.97个百分点和10.21个百分点。

浮法玻璃成本优势明显

带动公司盈利水平提升

1.行业供需紧平衡,价格有望回升

平板玻璃下游应用主要包括房地产、汽车、太阳能。其中建筑玻璃需求最大,占比达75%,汽车和太阳能需求占比分别为15%和5%左右(其中太阳能需求大部分为压延玻璃)。浮法玻璃是通过浮法工艺生产的平板玻璃,占平板玻璃总量的90%左右。

(1)需求稳中有增

浮法玻璃需求的75%来源于房地产,玻璃是地产项目中的后端产品,与房地产竣工面积相关性较强。近年来,国内房地产开发投资不断增长,房地产新开工面积也随之增长,但从2017年4月份开始,房地产的新开工面积增速在加快,而竣工面积增速在下降,房屋竣工面积增速与房屋新开工面积增速出现了“剪刀差”,“剪刀差”从2019年4月开始逐渐收窄,但一直延续到2020年4月,持续近36个月。

2017~2021年,房屋新开工面积和房屋竣工面积差分别为7.72亿平方米、11.58亿平方米、13.12亿平方米、13.32亿平方米、9.75亿平方米,合计61.57亿平方米,形成了较大的竣工存量。2021年,房屋新开工面积增速下滑,房屋竣工面积增速提升,分别为-11.4%和11.2%,房地产进入竣工周期。展望2022年,我们认为,在保交付背景下,房地产工程进度将加快,保障房屋施工,同时也将提升房屋竣工面积,预计房屋竣工面积将维持增长态势,对浮法玻璃需求形成支撑。

浮法玻璃的另一大需求来源于汽车,与汽车销量相关性较高。在新冠疫情反复、汽车缺芯、大宗商品价格屡创新高的背景下,2021年汽车销量仍然同比增长3.8%,结束了2018年以来连续三年下降的局面。根据中国汽车工业协会预测,2022年我国汽车总销量预计为2750万辆,同比增长5.4%。另外随着天窗玻璃、全景天窗、前挡玻璃倾斜角度增加等,汽车玻璃单车用量亦将上升。汽车销量增长及汽车玻璃单车用量的提升将带动浮法玻璃需求稳健增长。

(2)供给约束,保持稳定

浮法玻璃实际在产产能受新增点火投产产能、冷修停产产能和冷修复产产能三方面因素影响。2021年全国新增生产线7条,贡献产能共4800t/d,冷修生产线16条,减少产能10600t/d,冷修复产生产线20条,恢复产能13150t/d。截至2022年3月末,全国共304条生产线,在产生产线共260条,在产产能172525t/d。

国家政策引导浮法玻璃行业去产能。2015年11月国家正式提出供给侧结构性改革,2016年国务院办公厅出台《关于促进建材工业稳增长调结构增效益的指导意见》,要求通过严禁新增产能、淘汰落后产能等方式压减过剩玻璃产能,严格实施产能置换。在这两个政策强有力的推动下,新增生产线、产能于2017年大幅度下降,之后2020年虽玻璃周期新增生产线数量以及产能有所提升,但亦低于2015年、2016年水平。与此不同的是,实际在产生产线产能除随经济周期波动在2015年、2020年有所提升,总体较为稳定,系浮法玻璃企业通过冷修以及冷修复产调节产能的缘故。

(3)价格中枢提升,有望维持高位波动

从需求端来看,浮法玻璃下游房地产行业有望维持增长态势,为浮法玻璃需求提供支撑,同时汽车行业预期稳健增长,带动浮法玻璃需求稳健增长。从供给端来看,预计未来新增产能或随经济周期及相关政策的推进在低绝对值处波动,但通过冷修及冷修复产的调节,实际在产生产线产能将基本保持稳定。需求增长及供给约束使浮法玻璃价格中枢提升,有望维持高位波动。

2.市场集中度仍有提升空间

截至2021年12月,浮法玻璃行业产能CR3为28%。其中,信义玻璃产能占比14.62%,位居第一;旗滨集团位居第二,产能占比为9.28%。浮法玻璃行业整体竞争格局较为分散,随着产能置换持续推进,头部企业市场占有率有望进一步提高。

目前,旗滨集团拥有湖南醴陵、郴州,福建漳州,广东河源,浙江绍兴、长兴、平湖及马来西亚八大浮法玻璃生产基地26条优质浮法玻璃生产线,日熔量达17600t/d。截至2021年,公司实现浮法玻璃产销量11917万重量箱和11891万重量箱,产销率达99.78%。

3.成本优势提升盈利能力

纯碱与燃料是玻璃制造成本的两大影响因素。平板玻璃成本主要有原材料、燃料、制造费用、环保成本、人工成本和水电费。其中原材料与燃料占生产成本的比例很高,分别达到43%与34%。原材料主要包括纯碱、石英砂、芒硝、白云石、石灰石等。其中纯碱占原材料成本比重达到54%,石英砂达到27%,其他原材料成本占比不足20%。

为保障原材料资源,公司积极推进硅砂资源战略,有序推进醴陵砂矿及马来西亚砂矿建设,持续推进湖南资兴、福建漳州及广东河源硅砂基地后备硅砂资源战略,有效缓解上游原材料紧张的问题,增强自身议价能力。

在浮法玻璃主业上,公司深入精细化管理,促进降本增效。近年来,公司浮法玻璃毛利率持续提升,从2012年的15.75%提升至2021年的51.57%,处于行业领先地位。

进军光伏玻璃行业

有望成为有力竞争者

1.光伏玻璃行业供需两旺,关注产能投产进度

(1)光伏装机需求旺盛,带动光伏玻璃需求提升

光伏玻璃是光伏核心组件,用来封装硅片以提高其光的吸收性和光电的转换效率,可以分为盖板和背板。光伏玻璃的需求由光伏装机量增长、双玻组件渗透率提升共同推动。

“双碳”推动光伏装机容量高速增长。“碳达峰、碳中和”环保目标推动国家优化产业、能源结构,大力发展新能源,推动光伏从辅助资源转向主力资源。2021年,国家能源局再次发布相关通知《关于2021年风电、光伏发电开发建设有关事项的通知》,指出“2021年,全国风电、光伏发电发电量占全社会用电量的比重达到11%左右,后续逐年提高”,系列政策推动光伏装机量进一步扩容,据CPIA预计,“十四五”期间国内年均光伏装机新增规模在70GW~90GW之间。

中国光伏玻璃的需求不仅来自国内,国外光伏装机也是一大需求来源。截至2019年,中国已经成为光伏玻璃的最大出口国,产量占比达到全球90%以上。2021年全球光伏新增装机量约为170GW,根据BNEF预测,2022年全球将新增光伏装机228GW,同比增长34%。

双玻组件逐渐成为主流,渗透率预期继续提升。双玻组件与单玻组件是背面封装材料的两种封装方案选择。相比单玻组件,双玻组件优势在于生命周期更长、耐腐蚀性更强、发电效率更高、衰减更低,已逐渐成为主流选择。2018年双玻组件的市场占有率仅为10%,根据CPIA预测,预计至2023年双玻组件渗透率将达到50%,2025年将达60%,2030年超过70%。

光伏装机量增长、双玻组件渗透率提升共同带动光伏玻璃需求,据CIPA预计,“十四五”期间光伏玻璃需求量增速平均在20%左右。

(2)拟新建产能规模大,实际投产进度低于预期

从供给端来看,2019年年中至2020年年中,光伏玻璃产能受政策影响基本保持稳定。2020年下半年,光伏玻璃因供给紧张价格强势上行,叠加新增产能政策边际放松,光伏玻璃厂商投产意愿增强,在产产能快速扩张。2020年年末光伏玻璃在产产能约29540t/d,2021年10月光伏玻璃产能达到43060t/d,为近三年来峰值,随后小幅下降,2021年年末为41260t/d, YoY+39.68%。

2022年预计新增产能较多,但因行业政策约束及冷修等因素影响,实际落地产能或不及预期。目前,全国在建光伏玻璃生产线110余条,大部分预计于2022年点火投产,若全部按计划投产,新增产能约36550t/d。仅从绝对增量来看,2022年全国光伏玻璃产能大幅增加,但从过往新增产能落地进度来看,在目前成本处于较高阶段及政策审批流程约束下,实际新增产能或少于预期。2021年新点火产能共12980t/d,实际新增产能11720t/d。此外,企业对生产线冷修与复产的调控灵活度较高,2021年全年冷修生产线2700t/d,大于复产生产线1620t/d。

政策约束是预计新增产能难以如期落地的主要限制之一。2020年12月,工信部印发《水泥玻璃行业产能置换办法(修订稿)》,规定光伏压延玻璃和汽车玻璃可不制定产能置换方案,但新建项目应委托全国性的行业组织或中介机构召开听证会。听证会由工信及发改部门牵头,委托全国性行业组织或中介机构组织召开,行业专家、利害关系人代表、社会普通公众代表作为听证代表参加,就新建项目的建设必要性、技术先进性、能耗水平、环保水平和市场前景听取意见,未通过听证的项目将无法开工建设。2021年7月20日,工信部印发了水泥玻璃行业产能置换实施办法的通知,修订后的《水泥玻璃行业产能置换实施办法》要求对光伏压延玻璃项目建立产能风险预警机制。

综上,若所有新增产能如期投产,2022年年末全行业产能将达77760t/d,考虑到产能实际落地进度及冷修、复产情况,实际新增产能或达不到上述数据。

2021年,在光伏玻璃投产加快和终端需求收缩共同影响下,全年主要光伏玻璃产地库存维持在高位,2021年12月以来下游需求有所恢复,光伏玻璃库存加速消化。2021年行业产能利用率维持在78%~90%之间,行业全年平均产能利用约为86%。

价格高位回落,或已接近底部,有望回升。2021年11月3.2mm光伏玻璃市场均价达到30元/平方米后开始回落,降至2022年2月的25元/平方米。从成本上看,行业盈利空间承压,该价位接近二三线企业的成本线;从需求上看,2021Q1处于光伏装机淡季。在2022年全年装机需求大幅攀升的预期下,我们认为该位置支撑力度较强,价格进一步下行的空间有限,光伏装机需求的季节性变化或将导致阶段性供需错配,市场结构性机会仍存。

2.积极布局光伏产业,成本优势有望显现

公司紧抓光伏产业大发展时机,积极推进湖南郴州、福建漳州、浙江宁波、云南昭通等地光伏高透材料生产线项目及配套砂矿项目建设。公司拟建及在建光伏玻璃生产线12条,单线产能均为1200t/d,产能合计14400t/d,其中今年二季度预计投产1条,2023年预计投产9条,加上当前公司拥有的郴州1000t/d浮法光伏玻璃生产线,公司光伏玻璃产能2022年和2023年年底预计分别将达到2200t/d和13000t/d。公司新建的光伏玻璃生产线均为大窑炉,具有规模优势,同时公司拥有砂矿资源,成本优势明显,新建生产线建成投产后,公司有望成为光伏玻璃行业有力的竞争者。

新兴业务带来新增长空间

公司目前以浮法玻璃原片为有机主体,巩固、扩大规模优势,有计划地推进生产线冷修与改造升级;同时,打通浮法玻璃原片下游玻璃加工产业,顺应国家绿色节能建筑政策引导,发展节能玻璃。为打破浮法玻璃原片产品结构单一的局势,公司抓住时机,逐步布局电子玻璃、药用玻璃以及光伏玻璃高端产品市场,构建新兴业务增长点。

1.“双碳”推动节能玻璃应用,深加工铸就公司品牌效应

近年来,住建部、工信部等部门加大了政策力度,推动绿色节能建筑发展,节能玻璃作为节能建筑的重要载体有望受益。根据《中国建材报》统计数据,在各类建筑能耗中玻璃门窗能耗约占55%左右,“双碳”背景下节能玻璃在建筑领域的渗透率不断提升,节能效果更优的双层乃至三层玻璃应用逐渐推广,亦有望提升单位建筑面积对玻璃的需求,公共建筑、民用住宅新建项目以及庞大的现存建筑节能改造、二次装修都对节能玻璃有大量的需求,我国节能建筑玻璃具有良好的发展前景,市场潜力大。

顺应政策引导,也为了增加浮法玻璃产品附加值、实现产品结构的调整升级,公司自2016年开始进入节能玻璃业务,先后建立马来西亚及浙江、广东、湖南、天津和长兴六大生产基地,目前,已投产共计6条镀膜线和16条中空线,在建6条镀膜线和18条中空线。后续随着在建产能逐渐落地,实现商业化的产能扩大,公司在深加工节能玻璃领域继续拓展,公司建筑节能玻璃将进一步发力,协同玻璃原片与深加工,建立公司品牌效应。

公司节能建筑经过2016年、2017年两年布局发展,2018年广东节能项目以及浙江绍兴节能项目完成建设并投入商业化运营,开始实现产销,后续两年持续实现产销倍增。2021年,公司节能玻璃产销量分别为3335万平方米和3260万平方米,毛利率达到40.02%。未来,随着节能玻璃在绿色建筑领域渗透率的不断提升,现存建筑节能改造等带来节能玻璃的大量需求以及节能玻璃产能规模持续扩张带来规模效应,公司节能玻璃毛利率或将进一步提升。

2.乘国产替代之风,进一步推动产品高端化

公司电子玻璃工艺稳定性和生产稳定性明显改善,逐步提高市场占有率和品牌效应。2018年,公司于湖南醴陵建设65t/d高性能电子玻璃生产线,2020年4月已实现商业化运营;随后,2021年,公司展开65t/d高性能电子玻璃生产线项目二期建设。目前国内高端电子玻璃市场仍被海外企业所垄断,随着公司电子玻璃产能释放,公司有望在国产替代的背景下实现快速发展。

从国外药用玻璃行业发展的长远趋势上看,高质量的中性硼硅玻璃未来必然逐步取代低硼硅玻璃、钠钙玻璃,成为国内药用包装的首选材料,具有较大的发展空间。公司中性硼硅药用玻璃项目一期生产线完成建设并于2021年10月份进入商业化运营,部分产品已批量化生产和销售。同时公司在湖南资兴、浙江绍兴分别推进二期(1条40t/d中性硼硅药用玻璃素管生产线)和三期、四期(2条25t/d中性硼硅药用玻璃及制瓶生产线)的建设,预计将于2023年形成产能规模,业绩贡献也将显现。

作者/ 国海证券 盛昌盛

声明:

以上分析属作者学术观点,仅供参考,并不构成投资建议。投资者据此操作,风险自担。